【#2 インボイス制度編】 整備・鈑金工場様を取り巻く今覚えておいて頂きたい10のポイント~電子帳簿保存法、インボイス制度、OSS、OBD車検、エーミング~

この記事をショート動画で見る

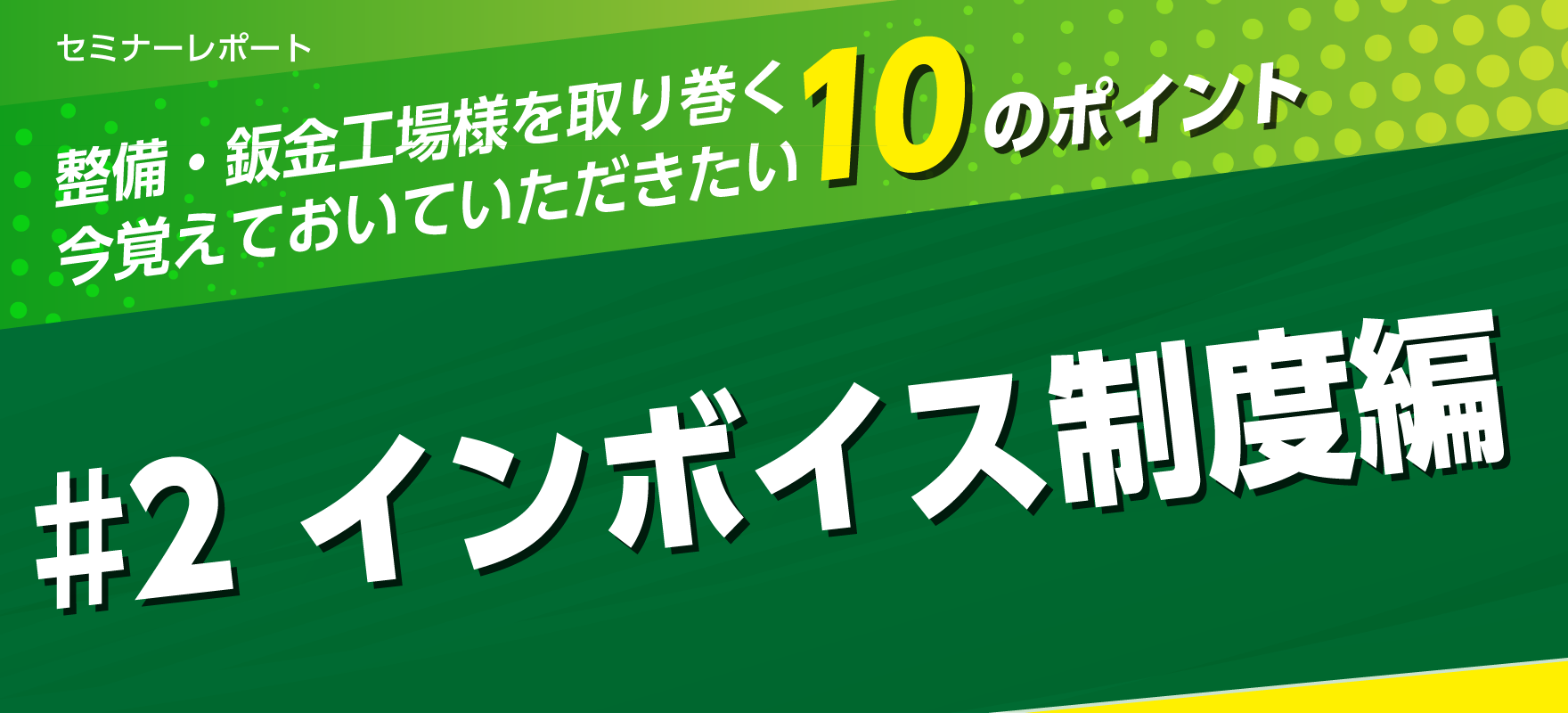

インボイス制度とは?

インボイス制度とは、「令和5年(2023年)10月1日より導入される消費税の仕入税額控除に関する制度」です。

スライドにあります通り、「請求書に登録番号を付けなくちゃいけないんだな」って認識の方が多いと聞いておりますので、ちょっと補足させて下さい。まず、「インボイス」とは「適格請求書」と置き換えてご認識ください。これは、売手が買手に対して、正確な適用税率や消費税などを伝えるものです。詳細はスライドをご覧ください。

いつまでに?どこで?何をすればいい?

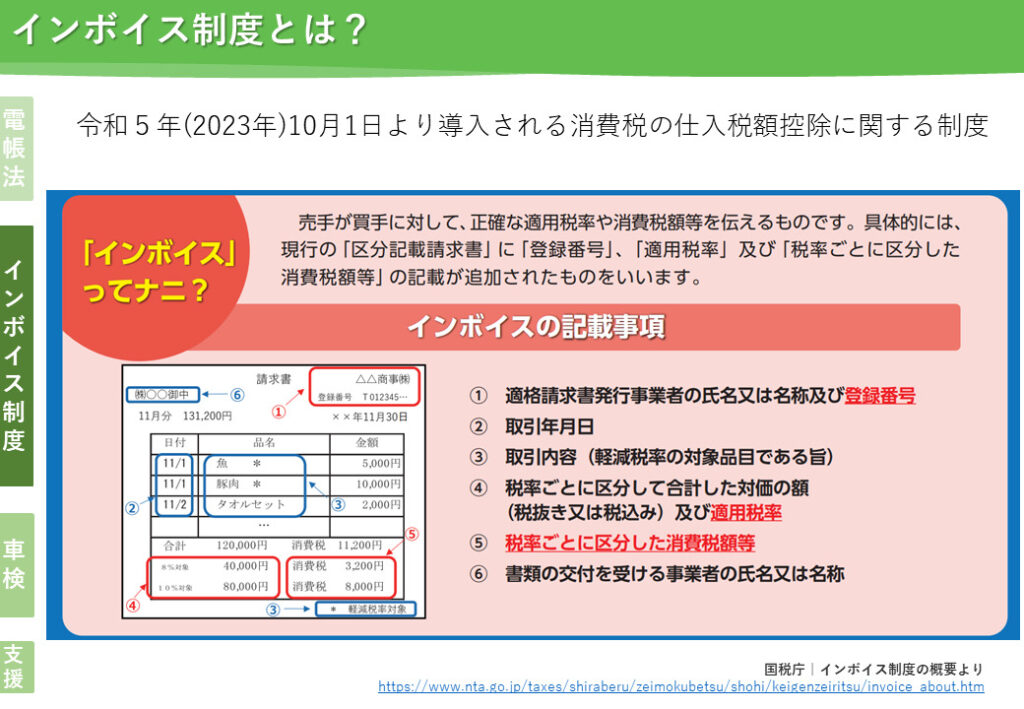

「インボイス制度に対応する」とはいつまでに、どこで、何をすればいいのでしょうか?

まず一つ目は、税務署にて「適格請求書発行事業者」の登録申請を行い、「登録番号」をもらいます。

お気づきのように、この番号は勝手に作ったり記載したりはできませんので税務署に届け出る必要があります。当初は2023年の3月31日までの申請を原則として求められていましが、緩和されて今でも申請できます。おすすめの期限は後ほどご説明します。

二つ目、発行する請求書に記載する内容を国が定める「適格請求書」に合わせます。例えば適格請求書発行事業者の登録番号などです。詳細は後ほどご説明します。

最後の三つ目として、発行した「適格請求書」の控えを一定期間保存する環境を作ります。

請求書のフォーマットを変えるだけ、登録番号を記載するだけでは不十分とご認識ください。

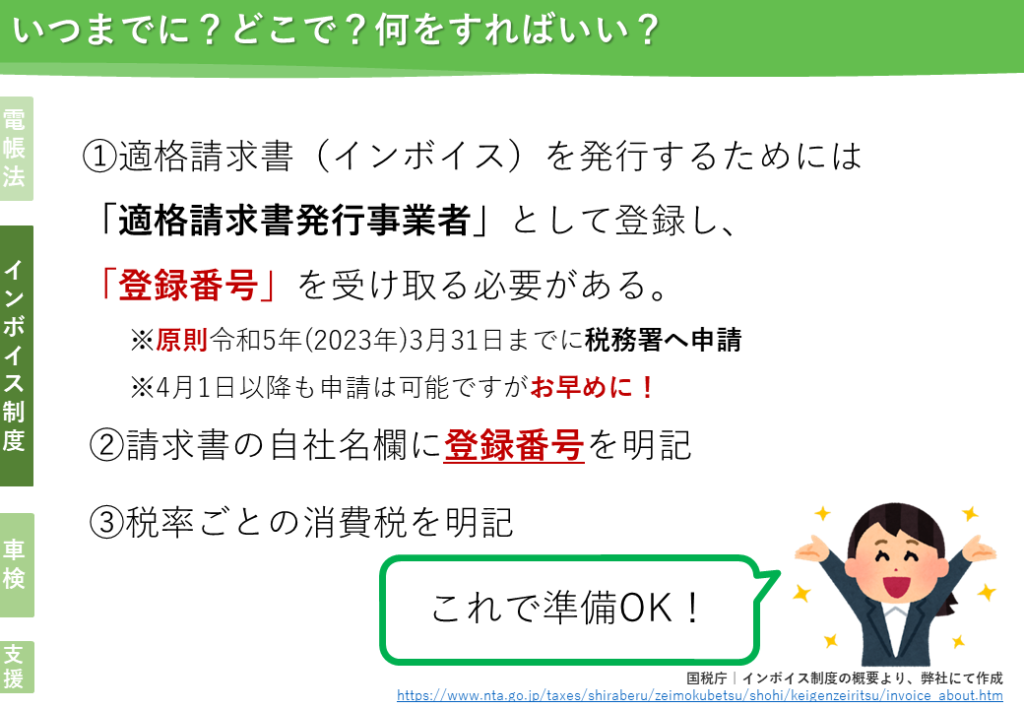

(参考例1)外注先が登録をしていなかった場合

では、インボイス対応を行わなかった場合に何が起きるのかを事例でご紹介いたします。

スライドをご覧ください。

まず左の消費者=カーオーナーから税抜き20万円+消費税2万円の修理を御社が受注したとします。そして対応していない、例えば個人事業主の外注先に税抜き15万円+消費税1万5千円で外注に出したとします。

従来では、カーオーナーから頂いた消費税2万円から外注先に支払った消費税1万5千円を引いて、御社の納税額は5千円となっていました。

インボイス制度の開始後は、対応していない外注先の消費税1万5千円を差し引きすること(仕入税額控除といいます)が出来なくなりますので、御社の納税額は2万円となります。

今回の事例でいうと利益率が25%から17.5%と下がります。

ここがポイント!

ここが3つ目のポイントです。

インボイス対応は、消費税の仕入税額控除に必要だという点です。

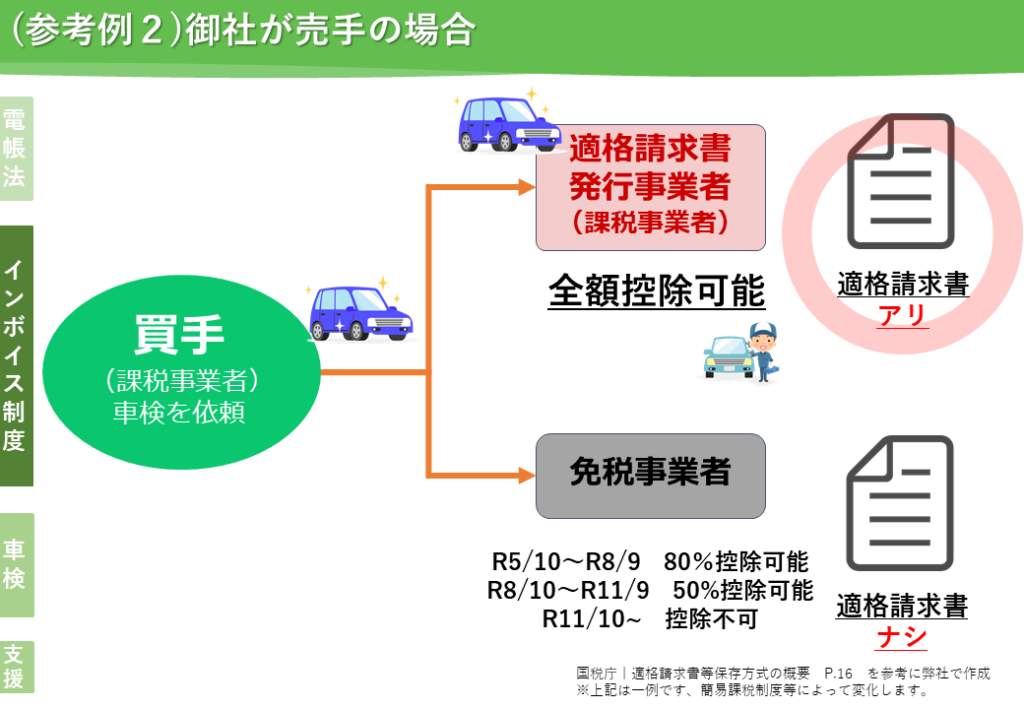

(参考例2)御社が売り手の場合

ここが4つ目のポイントです。

法人のお客様がいらっしゃる場合は、適格請求書発行事業者になるべきという点です。

今回申し上げる「法人のお客様」とは、例えばリース会社様とか、損保会社様なども含まれます。絶対に!とは申し上げませんが、御社が外注に出すような場合に品質が大きく変わらないのに利益率が明らかに大きい外注先と小さい外注先があったらどちらに依頼するでしょうか、ということになります。

参考)身近なインボイスがかかわる可能性があるもの

ご参考までに、御社が適格請求書発行事業者に既になってる場合は、こんなところにもご注意が必要です。

「接待などでの会食」や「取引先への手土産」、「業務でのタクシー利用」などの経費処理です。お気づきのように、会食に使うお店、手土産の販売店、利用したタクシーなどが適格請求書発行事業者ではない=免税事業者の場合、消費税の税額控除が出来なくなりますのでご注意ください。

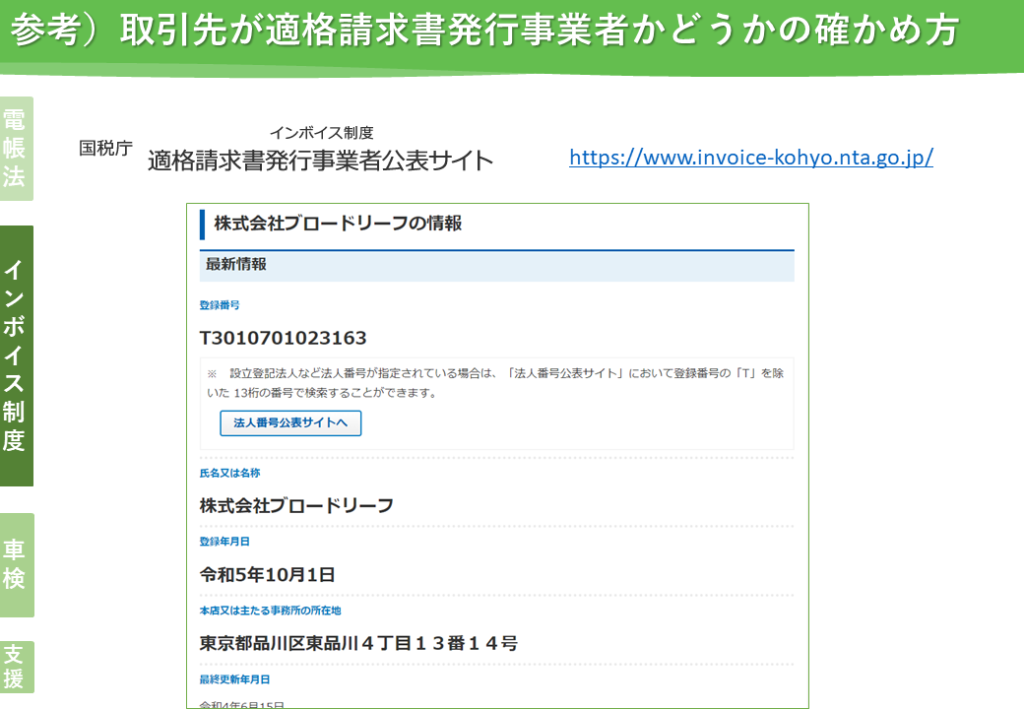

参考)取引先が適格請求書発行事業者かどうかの確かめ方

ちなみに、適格請求書発行事業者かどうかは、国税庁のインボイス制度適格請求書発行事業者公表サイトでご確認いただくことができます。

万一、悪意のある方から虚偽の登録番号を使われていないかのご確認にご利用ください。